Внимание! Данная редакция применяется для представления налогового расчета за налоговые (отчетные) периоды начиная с 2025 года. Для представления расчета начиная с налогового периода 2023 года применяется предыдущая редакция.

Приложение N 2

к приказу ФНС России

от 26.09.2023 N ЕД-7-3/675@

ПОРЯДОК

ЗАПОЛНЕНИЯ ФОРМЫ НАЛОГОВОГО РАСЧЕТА СУММ ДОХОДОВ,

ВЫПЛАЧЕННЫХ ИНОСТРАННЫМ ОРГАНИЗАЦИЯМ, И СУММ

УДЕРЖАННЫХ НАЛОГОВ

ПОРЯДОК

ЗАПОЛНЕНИЯ ФОРМЫ НАЛОГОВОГО РАСЧЕТА СУММ ДОХОДОВ,

ВЫПЛАЧЕННЫХ ИНОСТРАННЫМ ОРГАНИЗАЦИЯМ, И СУММ

УДЕРЖАННЫХ НАЛОГОВ

Список изменяющих документов

(в ред. Приказа ФНС России от 16.08.2024 N ЕД-7-3/650@)

Источник: Точка

С 1 января 2024 года отчитываться по суммам доходов, перечисленным иностранным компаниям, нужно всем организациям и ИП, а не только налоговым агентам. ФНС обновила форму отчёта КНД 1151056 — теперь там два новых раздела для необлагаемых выплат. Впервые сдать её нужно не позднее 25 марта 2024 года за 2023 год. Расскажем, как это сделать.

Кто сдаёт отчёт и в каких случаях

Налоговый расчёт по форме КНД 1151056 сдают все организации и ИП, которые платят иностранным компаниям доходы от источников в России. Например, оплачивают товары и услуги. Отчитываться нужно при любой системе налогообложения по всем видам выплат: облагаемым и необлагаемым.

Исключений для компаний из стран ЕАЭС нет. Расчёт нужно сдать, даже если вы перечисляли деньги контрагентам из Беларуси, Кыргызстана, Армении, Казахстана.

Как было раньше. Отчёт сдавали только налоговые агенты по налогу на прибыль. Это те, кто перечисляет зарубежным организациям облагаемые доходы: дивиденды, плату за товары, работу или услуги, платежи за использование авторских прав, патентов, товарных знаков. Налоговый агент рассчитывает и удерживает из дохода иностранных контрагентов налог, перечисляет его в бюджет РФ и отчитывается в ИФНС.

Что изменилось сейчас. Верховный суд в решении № АКПИ23−19 от 30 марта 2023 года признал, что расчёт нужно сдавать по всем выплатам доходов в пользу иностранных компаний, включая необлагаемые. С 1 января 2024 года ФНС обновила отчётную форму: добавила разделы 4 и 5 для выплат, не облагаемых налогом на прибыль, расширила список кодов доходов. Заполнять новые разделы нужно и импортёрам, которые не относятся к налоговым агентам.

Когда сдавать форму КНД 1151056

Расчёт нужно сдавать после окончания отчётного и налогового периодов. Отчётный период зависит от того, как вы платите авансовые платежи по налогу на прибыль: ежемесячно или поквартально. Налоговый период — это календарный год.

Сроки сдачи расчёта при ежемесячных платежах: до 25-го числа каждого месяца, следующего за отчётным.

При квартальных платежах: за I квартал — до 25 апреля, за полугодие — до 25 июля, за девять месяцев — до 25 октября этого же года.

Срок сдачи годового расчёта: не позднее 25 марта следующего за ним года.

Если крайний срок сдачи совпадает с выходным или праздником, отчитаться можно на следующий за ним рабочий день.

Налоговый расчёт составляется нарастающим итогом. Поэтому, если вы платили иностранной компании, например, только в январе или в I квартале, сдавать расчёты нужно за все остальные отчётные периоды до конца года.

Куда и как отчитываться

Сдавайте отчёт в свою ИФНС. Отчитаться можно в бумажном или электронном виде.

На бумаге. Скачайте бланк отчёта, заполните его и сдайте как вам удобно: лично в налоговую инспекцию, через представителя с доверенностью, по почте с описью вложения.

Выбрать этот способ сдачи можно, если:

-

среднесписочная численность работников за прошлый календарный год не более 100 человек;

-

вы не относитесь к крупнейшим налогоплательщикам;

-

во вновь созданной или реорганизованной организации за месяц создания числится не более 100 работников.

В электронном виде. Для отправки нужна усиленная квалифицированная электронная подпись (УКЭП). Рассказывали о ней в статье «Как сделать электронную подпись и зачем она нужна».

Сдать налоговый расчёт можно через любой сервис электронной сдачи отчётности или сайт ФНС. Для этого:

-

Заполните электронный отчёт в бесплатной программе от ФНС «Налогоплательщик ЮЛ» либо в другом сервисе или бухгалтерской программе, в которых есть эта форма.

-

Проверьте, правильно ли вы заполнили все ячейки. Например, в программе «Налогоплательщик ЮЛ» в верхнем меню есть кнопка «К» — контроль документа. Нажмите её. Если что-то не так, внизу документа вы увидите список замечаний.

-

Сформируйте файл для отправки в формате .xml и сохраните себе на компьютер.

-

Зайдите в сервис сдачи отчётности, загрузите ваш файл, подпишите УКЭП и отправьте в ИФНС.

Например, отправить готовый файл можно через сервис «Отчётность» от Точки. Сам отчёт сервис не формирует.

Как заполнять налоговый расчёт

Титульный лист

Заполните поля слева направо, начиная с первой левой ячейки:

-

ИНН и КПП — для организации, а для индивидуального предпринимателя только ИНН.

-

Номер корректировки — «0» для первичного отчёта. Если нужно что-то поправить в уже принятом расчёте, здесь будет «1», «2» и так далее, в зависимости от количества корректировочных отчётов.

-

Код налогового периода — «46», если это расчёт по итогам года. Коды отчётных периодов смотрите в приложении № 1 к порядку заполнения.

-

Отчётный год — «2023», за который отчитываетесь.

-

Код налогового органа — код налоговой инспекции, в которую сдаёте расчёт. Посмотреть его можно в сервисе «Определение реквизитов ИФНС».

-

Код по месту нахождения — «120» по месту жительства ИП, «214» по месту нахождения российской организации, которая не относится к крупнейшим налогоплательщикам.

-

Налоговый агент — полное наименование вашей организации или построчно полностью ФИО предпринимателя без аббревиатуры «ИП».

Напишите номер телефона и количество страниц в расчёте, которые будете заполнять и сдавать.

В левом нижнем блоке укажите, кто подпишет отчёт: «1» — ИП или руководитель организации, «2» — представитель по доверенности. Ниже напишите ФИО руководителя или представителя. Для ИП эти поля не заполняйте.

Во всех незаполненных ячейках проставьте прочерки.

Разделы 1—3

Предназначены для облагаемых выплат, информации об их получателях, а также о суммах налога на прибыль, которые налоговый агент удерживает и перечисляет в бюджет РФ.

Раздел 4

В нём отражаются сведения о выплатах, не облагаемых налогом на прибыль, кроме оплаты товаров. Заполнять нужно по иностранным компаниям без постоянного представительства в РФ.

Сдавайте раздел 4, если в последнем квартале (месяце) отчётного периода или года иностранная компания получила от вас необлагаемые доходы:

-

от продажи имущественных прав и другого имущества, кроме товаров;

-

от выполнения работ, оказания услуг на территории России;

-

от продажи недвижимого и движимого имущества.

По каждому иностранному получателю дохода заполняйте отдельный раздел 4. В строке 001 присвойте им уникальный порядковый номер, начиная с «1». Например, у первого получателя будет номер «000000000001», у второго «000000000002» и так далее.

Раздел 4 состоит из двух подразделов.

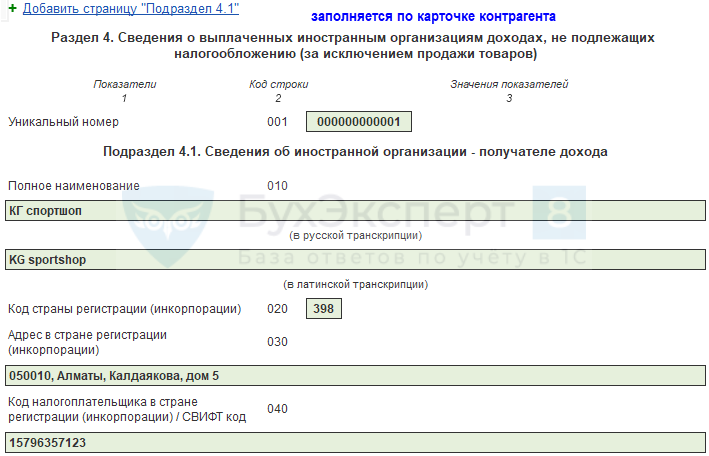

В подразделе 4.1 заполните сведения о получателе дохода:

-

строка 010 — полное наименование иностранной компании в латинской или русской транскрипции;

-

строка 020 — цифровой код страны по справочнику ОКСМ;

-

строка 030 — адрес иностранной компании, указанный в договоре с ней;

-

строка 040 — код налогоплательщика или его аналог, присвоенный в стране, где зарегистрирована иностранная компания.

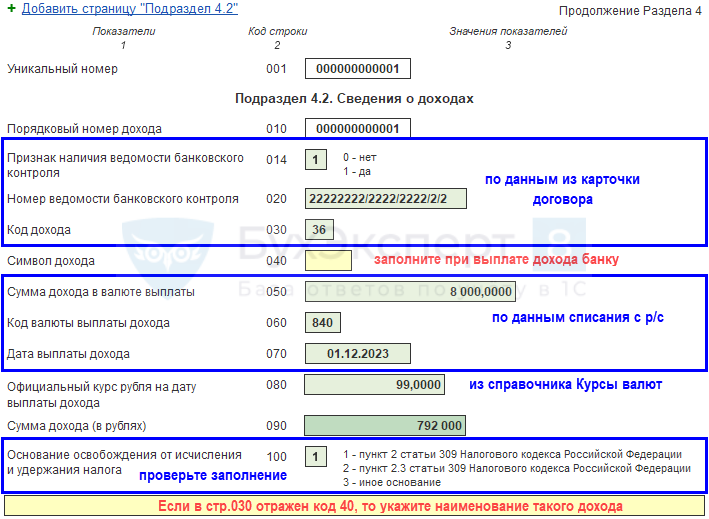

В подразделе 4.2 заполните сведения о доходах, в том числе в неденежной форме, например, если у вас с иностранным контрагентом был взамозачёт.

В строке 010 присвойте доходу порядковый номер, начиная с «1». Количество подразделов 4.2 зависит от того, сколько было выплат в пользу одной иностранной компании. Код дохода по строке 030 берите из приложения № 6.

Сумму дохода в строке 090 указывайте в полных рублях: менее 50 копеек отбрасывайте, а 50 копеек и более округляйте до рубля. Сумму в иностранной валюте в строке 050 округляйте до четырёх знаков после точки.

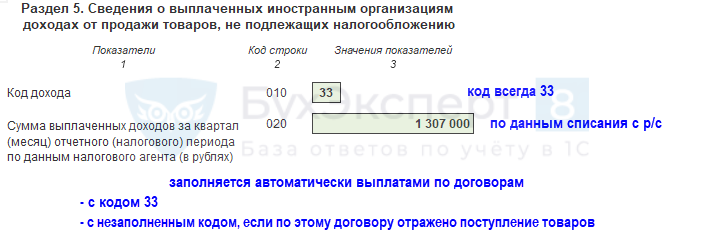

Раздел 5

Здесь нужно отразить выплаты необлагаемых доходов, если вы покупали товары у иностранных компаний. Это касается и неденежных доходов, например, при взаимозачёте.

Заполняйте раздел 5, если выплаты были в последнем квартале (месяце) отчётного периода или года.

В строке 010 укажите код «33» из приложения № 6 — это доходы от продажи товаров, не предусмотренные другими пунктами перечня.

В строке 020 укажите общую сумму выплат в рублях за приобретение товаров, перечисленных иностранному поставщику в последнем отчётном периоде (квартале или месяце) календарного года. Если платили в иностранной валюте, пересчитайте её по официальному курсу ЦБ РФ на дату выплаты.

Если выплата была, например, в первом квартале, а во втором ничего не было, в расчёте за полугодие раздел 5 будет пустым. Но его всё равно нужно сдавать. Даже если больше выплат не будет, отчитываться нужно по итогам всех остальных отчётных периодов до конца календарного года.

Что будет, если не отчитаться

Если пропустить сроки или вообще не отчитаться, штраф для налогового агента составит 5% от неуплаченной суммы налога за каждый полный или неполный месяц. Его рассчитают со дня, установленного для сдачи расчёта. Максимальная сумма, на которую оштрафуют — 30% от неуплаченного налога, минимальная — 1 000 рублей. То есть даже если к уплате ноль, штраф будет 1 000 рублей.

Если опоздать с отчётом больше чем на 20 рабочих дней, ИФНС может приостановить операции налогового агента по счетам в банке и переводы электронных денежных средств. После сдачи расчёта их разблокируют в течение следующего рабочего дня.

Должностному лицу организации, например директору, грозит дополнительный штраф на сумму от 300 до 500 рублей. На ИП такое наказание не распространяется.

Дата публикации: 16.10.2024 04:48

Внесены изменения в Порядок заполнения формы налогового расчета сумм доходов, выплаченных иностранным организациям, и сумм удержанных налогов (КНД 1151056).

Приказом ФНС России от 16.08.2024 № ЕД-7-3/650@ внесены изменения в приложение № 2 «Порядок заполнения формы налогового расчета сумм доходов, выплаченных иностранным организациям, и сумм удержанных налогов» к приказу ФНС России от 26.09.2023 № ЕД-7-3/675@ «Об утверждении формы налогового расчета сумм доходов, выплаченных иностранным организациям, и сумм удержанных налогов, порядка ее заполнения, а также формата представления в электронной форме».

В числе основных изменений можно отметить:

- Перечень кодов доходов (приложение № 6 к Порядку) дополнен двумя новыми кодами доходов:

41 — Доходы от выполнения работ (оказания услуг) на территории Российской Федерации взаимозависимому лицу, определяемому в соответствии со статьей 105.1 Налогового кодекса Российской Федерации;

42 — Доход, приравненный к дивидендам в соответствии с п. 6.1 статьи 105.3 Налогового кодекса Российской Федерации.

- Определено, что в случае если курс рубля установлен Центральным банком Российской Федерации для 100, 1000 или 10000 единиц иностранной валюты, то показатель «Официальный курс рубля на дату выплаты дохода» (строка 120 подраздела 3.2; строка 080 подраздела 4.2) отражается как курс рубля в пересчете на единицу иностранной валюты, округленный до четырех знаков после запятой.

Изменения применяются с отчета за первый отчетный период 2025 года.

Напоминаем, налоговые расчеты сумм доходов, выплаченных иностранным организациям, и сумм удержанных налогов обязаны представлять российские организации, индивидуальные предприниматели, выплачивающие доход иностранной организации от источника в Российской Федерации, признаваемые налоговыми агентами по налогу на прибыль с доходов иностранной организации от источников в Российской Федерации.

Особенности исчисления и уплаты налога с доходов, полученных иностранной организацией от источников в Российской Федерации, удерживаемого налоговым агентом, определены статьями 309, 310, 312 Налогового кодекса Российской Федерации.

Пунктом 1 статьи 309 Кодекса определены виды доходов иностранной организации, не связанных с ее предпринимательской деятельностью в Российской Федерации, относящихся к доходам иностранной организации от источников в Российской Федерации и подлежащих обложению налогом. Например, это такие доходы как: дивиденды, процентный доход по займам, доходы от реализации недвижимого имущества на территории Российской Федерации, доходы от сдачи в аренду имущества на территории Российской Федерации, доходы от международных перевозок, штрафы и пени за нарушение российскими лицами договорных обязательств, доходы от использования в Российской Федерации прав на объекты интеллектуальной собственности, доходы, полученные иностранной организацией от выполнения работ, оказания услуг на территории Российской Федерации взаимозависимому лицу, определяемому в соответствии со статьей 105.1 Кодекса (работы считаются выполненными, услуги считаются оказанными на территории Российской Федерации, если покупатель работ, услуг осуществляет деятельность на территории Российской Федерации; место осуществления деятельности такого покупателя определяется по месту государственной регистрации организации). Перечень облагаемых доходов является открытым.

Пунктом 2 статьи 309 Кодекса определены виды доходов иностранной организации от источников в Российской Федерации, не подлежащих обложению налогом. В том числе это доходы, полученные иностранной организацией от реализации товаров, иного имущества (за исключением доходов от реализации объектов недвижимости), от выполнения работ, оказания услуг (за исключением выполнения работ (оказания услуг) взаимозависимому лицу) территории Российской Федерации.

Налоговый агент представляет в налоговый орган по месту своего нахождения Налоговый расчет сумм доходов, выплаченных иностранным организациям, и сумм удержанных налогов за отчетный (налоговый) период, в котором осуществлялись выплаты иностранным организациям (статья 289, п. 4 статьи 310 Кодекса):

— не позднее 25-го числа месяца, следующего за последним месяцем отчетного периода;

— не позднее 25 марта года, следующего за истекшим налоговым периодом.

Срок уплаты налога с доходов, выплаченных иностранным организациям, — не позднее 28-го числа месяца, следующего за месяцем выплаты (перечисления) денежных средств иностранной организации или иного получения доходов иностранной организацией (п. 2, 4 статьи 287 Кодекса).

Форма Налогового расчета сумм доходов, выплаченных иностранным организациям, и сумм удержанных налогов (КНД 1151056), формат представления утверждены приказом ФНС России от 26.09.2023 № ЕД-7-3/675 (форма применяется с представления налогового расчета за 2023 год).

Контрольные соотношения показателей Налогового расчета сумм доходов, выплаченных иностранным организациям, и сумм удержанных налогов доведены письмом ФНС России от 19.12.2023 № СД-4-3/15920@.

Отражению в Налоговом расчете подлежат все виды доходов, относящиеся к доходам иностранной организации от источников в Российской Федерации:

— подлежащие обложению налогом;

— не подлежащие налогообложению;

— осуществленные в неденежной форме (например, в виде взаимозачетов, капитализации процентов).

Налоговый расчет заполняется нарастающим итогом. Если выплата в пользу иностранной организации осуществлена в первом отчетном периоде, то обязанность по представлению налоговых расчетов сохраняется за все отчетные периоды до конца соответствующего года, даже при условии, что больше никаких выплат налоговый агент не производил.

За непредставление Налогового расчета в установленный законодательством срок предусмотрена налоговая ответственность, в виде штрафа в размере 5 процентов от суммы налога, подлежащей уплате (доплате, перечислению) на основании налогового расчета, за каждый полный или неполный месяц со дня, установленного для его представления, но не более 30 процентов указанной суммы и не менее 1000 рублей (п. 1 статьи 119 Кодекса).

Непредставление налогового расчета сумм доходов, выплаченных иностранным организациям, и сумм удержанных налогов является основанием для приостановления операций по банковским счетам налогового агента (п. 3.2 статьи 76 Кодекса).

Также напоминаем о необходимости представления уведомлений об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов (КНД 1110355) в отношении налога на прибыль организаций с доходов иностранных организаций от источников в РФ (КБК 18210101030010000110, 18210101050010000110).

Если у вас была хоть одна сделка с иностранным контрагентом, обратите внимание на Расчет налогового агента при выплате доходов иностранным организациям. Его сдают плательщики, выплатившие доход иностранцу, на всех системах налогообложения. Исключение — выплата дохода обособленному подразделению иностранного лица, зарегистрированному в РФ.

Из статьи вы узнаете:

- как проверить, надо ли сдавать расчет;

- как создать и заполнить автоматически в 1С 8.3 Бухгалтерия расчет налогового агента при выплате доходов иностранным организациям по новой форме (с релиза 3.0.149.28).

ВНИМАНИЕ! Для корректного заполнения отчета необходимо установить патч к релизу 3.0.149.28 или 3.0.150.29. Скрин патча в Комментариях к статье.

Разделы 3, 4, 5 отчета должны заполняться по суммам в последнем истекшем квартале (месяце) отчетного (налогового) периода, а не с начала отчетного (налогового) периода нарастающим итогом.

Как установить патчи (исправления) в 1С

Содержание

- Порядок представления расчета

- Порядок представления в 1С

- Настройки программы

- Формирование расчета

- Заполнение Титульного листа

- Заполнение Раздела 3

- Заполнение Раздела 4

- Заполнение Раздела 5

- Заполнение Раздела 2

- Заполнение Раздела 1

- Проверка и отправка отчета

С 01.01.2024 применяется новая форма расчета о доходах, выплаченных иностранным организациям

ФНС прокомментировала некоторые нюансы налогообложения иностранных доходов и заполнения расчета — скачать презентацию.

Порядок представления расчета

Кто обязан представлять: организации, постоянные представительства иностранных организаций и ИП, выплатившие иностранным организациям доходы от источников в РФ, указанные в пп. 1, 2 ст. 309 НК РФ, независимо от того, облагаются ли они налогом (п. 1 Приложения N 2 к Приказу ФНС от 26.09.2023 N ЕД-7-3/675@).

Налоговые расчеты по доходам иностранных организаций представляют компании и ИП на любой системе налогообложения, если (п. 1, п. 2 ст. 309 НК РФ):

- они признаются налоговыми агентами в отношении иностранных организаций;

- выплаченные доходы признаются доходами от источников в РФ, в том числе не подлежащими налогообложению, например:

- в отношении выплаченного дохода предусмотрена налоговая ставка 0% (ст. 284 НК РФ);

- выплаты доходов, которые в соответствии с международными договорами (соглашениями) не облагаются налогом в РФ, при наличии подтверждения (п. 1 ст. 312 НК РФ). Проверьте наличие такого соглашения.

При этом если налог не удерживается:

- по стр. 070 подраздела 3.2 указывается показатель «0» или «99.99»;

- стр. 080 – 110 и 140 не заполняются;

- в стр. 160 указывается подпункт, пункт, статья НК и (или) международного договора (соглашения) по вопросам налогообложения, устанавливающие пониженную ставку налога или освобождение конкретного дохода (Приказ ФНС от 26.09.2023 N ЕД-7-3/675@ VIII. Порядок заполнения подраздела 3.2).

Организация (ИП) не признается налоговым агентом, если (ст. 247, п.1 ст. 310 НК РФ, Письмо ФНС от 04.04.2019 N СД-4-3/6191@):

- имеет нотариально заверенную копию свидетельства о постановке на учет в налоговых органахполучателя дохода, оформленную не ранее предшествующего налогового периода, т. е. получатель дохода имеет постоянное представительство в РФ;

- приобретает товары по внешнеторговым договорам прямой реализации;

- приобретает работы, услуги, местом реализации которых не признается РФ.

Согласно Порядку заполнения, в Расчет включаются доходы от источников в РФ. По разъяснениям контролирующих органов, доходы иностранной организации, указанные в п. 2 ст. 309 НК РФ, считаются доходами от источников в РФ (Письма ФНС от 29.01.2020 N СД-4-3/1351@, Минфина от 07.09.2017 N 03-08-05/57611). Аналогичные выводы приведены в Решении ВС РФ от 30.03.2023 по делу N АКПИ23-19 и доведены Письмом ФНС РФ от 31.05.2023 г. N БВ-4-7/6781@.

Однако, были разъяснения, что доходы по внешнеторговым договорам прямой реализации (импорт) не относятся к п. 2 ст. 309 НК РФ, т. е. не являются доходами от источников в РФ и могут не отражаться в Расчете (Письма Минфина от 30.09.2016 N 03-08-13/56982, от 07.09.2017 N 03-08-05/57611, от 07.08.2019 N 03-08-05/59549, ФНС от 12.04.2022 N СД-4-3/4421@).

После введения новой формы Расчета Приказом ФНС от 26.09.2023 N ЕД-7-3/675@ безопаснее, во избежание блокировки счетов, до появления дополнительных разъяснений включать в разделы 4 и 5 все доходы, выплаченные иностранцам, в т. ч. от выполнения работ, оказания услуг и продажи товаров и передачи имущественных прав не на территории РФ.

Сроки сдачи отчета (п. 4 ст. 310 НК РФ):

- ежеквартально (ежемесячно, при уплате налоговым агентом налога по фактической прибыли) — 25 число месяца, следующего за отчетным периодом;

- за год — 25 марта.

Если последний день срока выпадает на выходной или нерабочий праздничный день, то срок переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Расчет заполняется нарастающим итогом за отчетные периоды и по итогам налогового периода.

Форма: Налоговый расчет о суммах, выплаченных иностранным организациям доходов и удержанных налогов, утвержден Приказом ФНС от 26.09.2023 N ЕД-7-3/675@.

Куда: в ИФНС по месту регистрации.

Вид: электронный или на бумажном носителе.

Ответственность:

- За непредставление в срок — штраф 5% от не перечисленной суммы налога (по расчету) за каждый полный или неполный месяц со дня, установленного для представления расчета, но не более 30% указанной суммы и не менее 1 000 руб. (п. 1 ст. 119 НК РФ, Письмо ФНС от 14.11.2023 N ШЮ-4-13/14369@).

- За недостоверные сведения — штраф 500 руб. за каждый документ, содержащий недостоверные сведения (п. 1 ст. 126.1 НК РФ).

- Если расчет не представлен в течение 20 рабочих дней со дня окончания срока подачи, налоговики могут приостановить операции по счетам организации в банке (п. 3.2 ст. 76 НК РФ, Письмо ФНС от 14.11.2023 N ШЮ-4-13/14369@).

Состав расчета:

- Титульный лист — включается в отчет всегда.

- Раздел 1 «Сумма налога на прибыль организаций, подлежащая уплате в бюджет по выплатам, произведенным в последнем квартале (месяце) отчетного (налогового) периода, по данным налогового агента» — включается в отчет всегда. При отсутствии данных указываются прочерки.

- Раздел 2 «Сумма налога с выплаченных сумм доходов» — суммы исчисленного и уплаченного в бюджет налога на прибыль нарастающим итогом с начала календарного года, включается в отчет всегда:

- подраздел 2.1 «Сумма исчисленного налога с выплаченных сумм доходов по видам доходов» — по видам дохода;

- подраздел 2.2 «Сумма исчисленного налога с начала налогового периода» — обобщенно.

- Раздел 3 Расчет сумм выплаченных доходов и удержанных налогов — заполняется и включается в отчет при выплате дохода в последнем истекшем квартале (месяце) отчетного (налогового) периода:

- подраздел 3.1 «Сведения об иностранной организации — получателе дохода»;

- подраздел 3.2 «Сведения о доходах и расчет суммы налога»;

- подраздел 3.3 «Сведения о лице, имеющем фактическое право на доход».

- Раздел 4 «Сведения о выплаченных иностранным организациям доходах, не подлежащих налогообложению (за исключением продажи товаров)» — заполняется и включается в отчет при выплате дохода в последнем истекшем квартале (месяце) отчетного (налогового) периода:

- подраздел 4.1 «Сведения об иностранной организации — получателе дохода»,

- подраздел 4.2 «Сведения о доходах».

- Раздел 5 «Сведения о выплаченных иностранным организациям доходах от продажи товаров, не подлежащих налогообложению» — заполняется и включается в отчет при выплате соответствующего дохода в последнем истекшем квартале (месяце) отчетного (налогового) периода.

Например, если в текущем периоде (месяце, квартале) выплат иностранцам не было, а в предыдущих периодах были, то в расчет не включаются разделы 3, 4, 5.

Раздел 1 включается с проставлением прочерков. Раздел 2 включается и заполняется нарастающим итогом по данным предыдущих периодов.

Из порядка заполнения Расчета следует, что таким же образом он заполняется, если с начала года налог по выплаченным доходам не исчислялся и не уплачивался (льгота, ставка 0% и т. д.). В этом случае в разделах:

- 1 — проставляются прочерки;

- 2 — проставляются нули.

С отчетности за 2023 год применяется новая форма КНД 1151056, в которую включены разделы по необлагаемым доходам. В программе 1С форма обновлена (с релиза 3.0.147.25).

Настройки программы

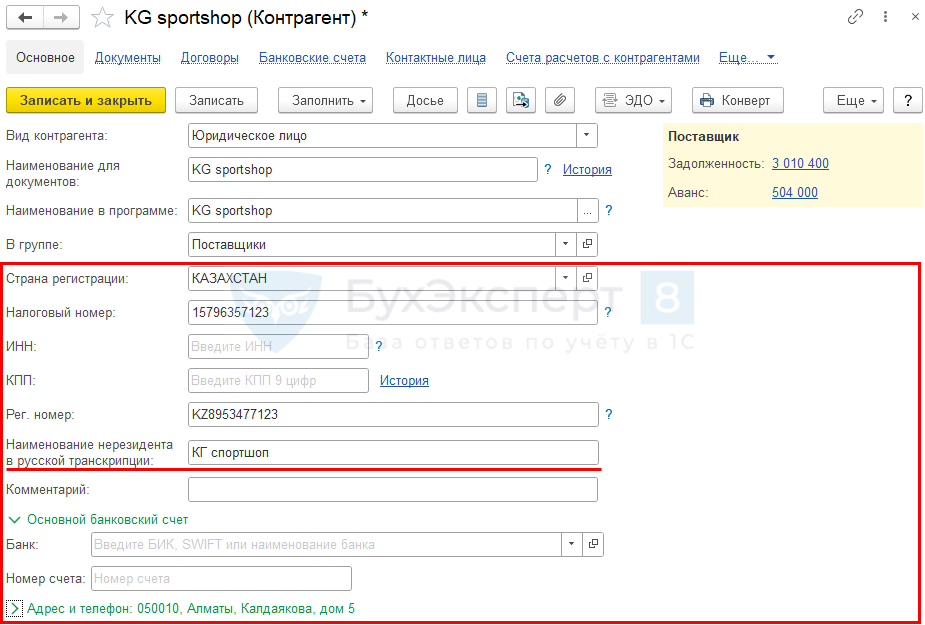

Для автоматического заполнения данных в разделах 3 – 5 отчета, заполните данные о контрагентах и видах выплачиваемого дохода (с релиза 3.0.149.28).

В карточке контрагента заполните все имеющиеся данные (Страну происхождения, Налоговый номер и т.д.), в т. ч. Наименование нерезидента в русской транскрипции (с релиза 3.0.149.28).

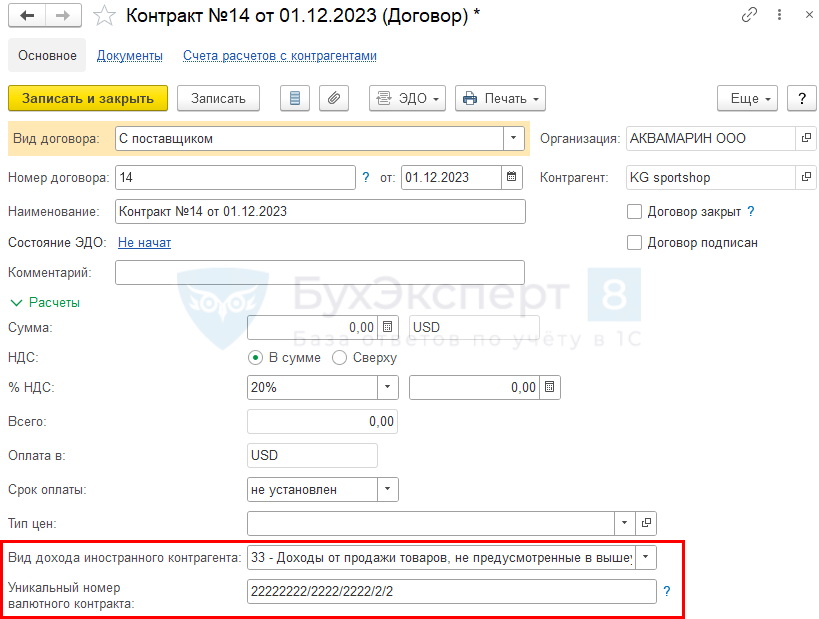

В договоре с иностранным контрагентом укажите:

- Вид дохода с иностранным контрагентом — согласно Приложению 6 к Порядку заполнения (с релиза 3.0.149.28);

- Уникальный номер валютного контракта — при наличии (должна быть включена функциональность Валютный контроль).

На основании заполненных данных, а также данных о выплатах иностранным контрагентам, информация о выплаченных доходах и получателях заполняется автоматически в разделах 3, 4 и 5 Расчета.

Если платеж не дошел до иностранца, чтобы он не отражался в Расчете, оформите списание и возврат таких сумм следующим образом:

- Списание с расчетного счета — Вид операции Прочее списание, Счет дебета 57.21 «Переводы в пути (в валюте)».

- Поступление на расчетный счет — Вид операции Прочее поступление, Счет расчетов 57.21 «Переводы в пути (в валюте)».

На конец каждого месяца проводите сверку с поставщиком — до закрытия месяца и установки Даты запрета редактирования. Если оплата им не получена, операции отразите на счете 57.

Когда своевременно провести сверку не удалось и неполученную оплату не отразили на счете 57 до закрытия периода, информацию о сумме списания в Расчете отредактируйте вручную.

Как отразить возврат банком оплаты иностранцу в 1С?

Раздел определяется по указанному коду дохода, если он не указан в карточке договора, то сведения о выплаченном доходе включается:

- в раздел 5, если по этому договору отражено поступление товаров;

- в раздел 4, если поступления товаров не было.

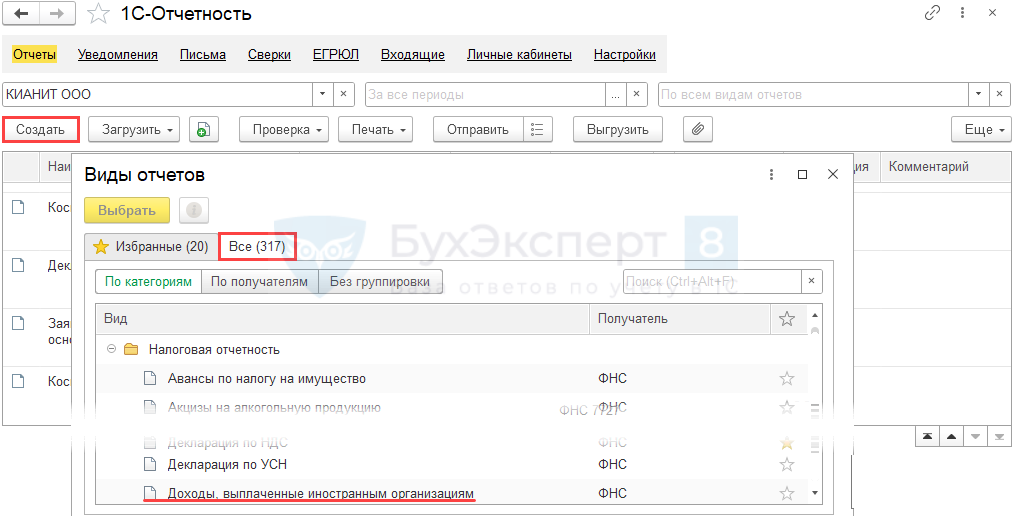

Формирование расчета

Отчет сформируйте через раздел Отчеты — Регламентированные отчеты — Доходы, выплаченные иностранным организациям.

Соблюдайте последовательность заполнения отчета:

- Титульный лист, Раздел 3, Раздел 4, Раздел 5, Раздел 2, Раздел 1.

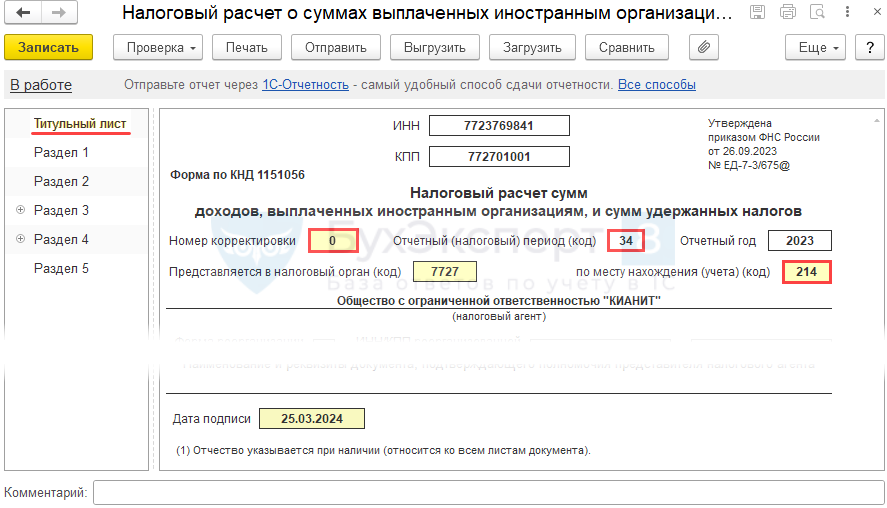

Заполнение Титульного листа

Титульный лист заполняется данными из карточки организации.

Проверьте заполнение:

- номера корректировки;

- налогового периода;

- кода места представления.

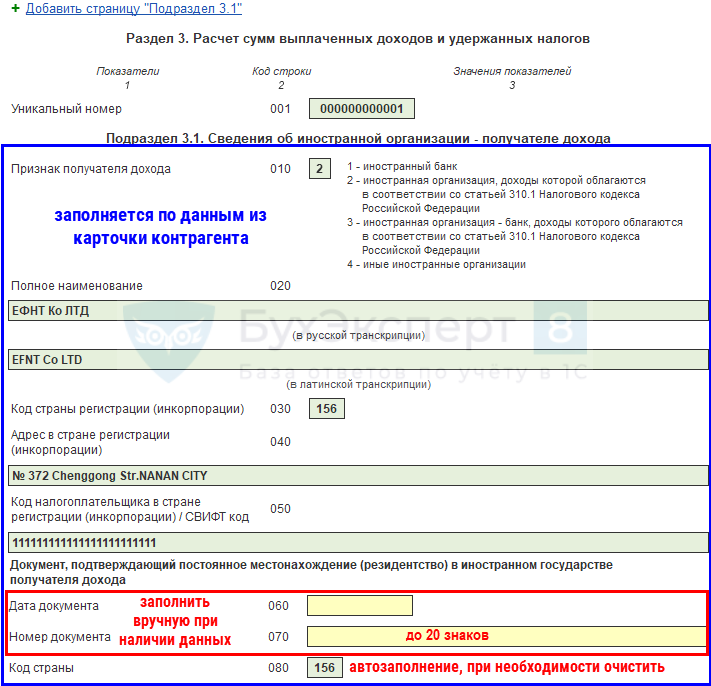

Заполнение Раздела 3

Раздел заполняется, только если в последнем квартале (месяце) отчетного (налогового) периода выплачивался доход иностранцам (п. 52 Порядка заполнения расчета).

Раздел 3 заполняется по каждой иностранной организации для каждого признака получателя доходов за отчетный период (строка 010 подраздела 3.1). Каждому заполненному разд. 3 присваивается уникальный номер (строка 001), который указывается во всех его подразделах.

Ячейки зеленого цвета заполняются по данным программы (можно откорректировать), ячейки желтого цвета заполните вручную.

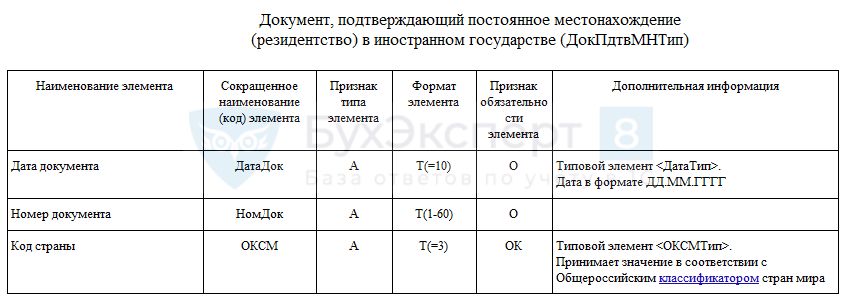

Строки 060 – 080 заполняются только при наличии данных (табл. 4.28 Приложения N 3 к Приказу ФНС от 26.09.2023 N ЕД-7-3/675@):

- при отсутствии данных — все строки оставьте пустыми;

- при наличии данных — все строки должны быть заполнены.

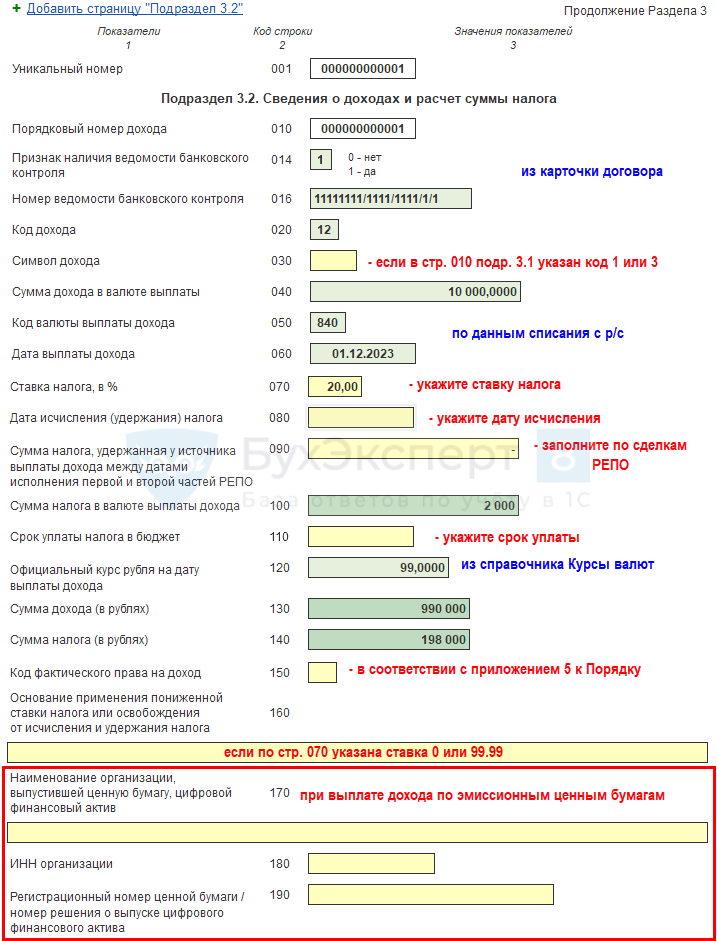

Для каждого уникального номера стр. 001 заполняется отдельный подраздел 3.2 по каждой выплате дохода иностранной организации в последнем квартале (месяце) отчетного (налогового) периода, а не с начала отчетного (налогового) периода нарастающим итогом (п. 63 Порядка заполнения расчета).

Начисление налога на прибыль налогового агента осуществляется вручную, поэтому сумму в стр. 040 проверьте и откорректируйте вручную:

- автоматически заполняется — сумма из документа Списание с расчетного счета, после удержания налога;

- должна быть указана — сумма дохода до удержания налога (п. 52 Порядка заполнения расчета).

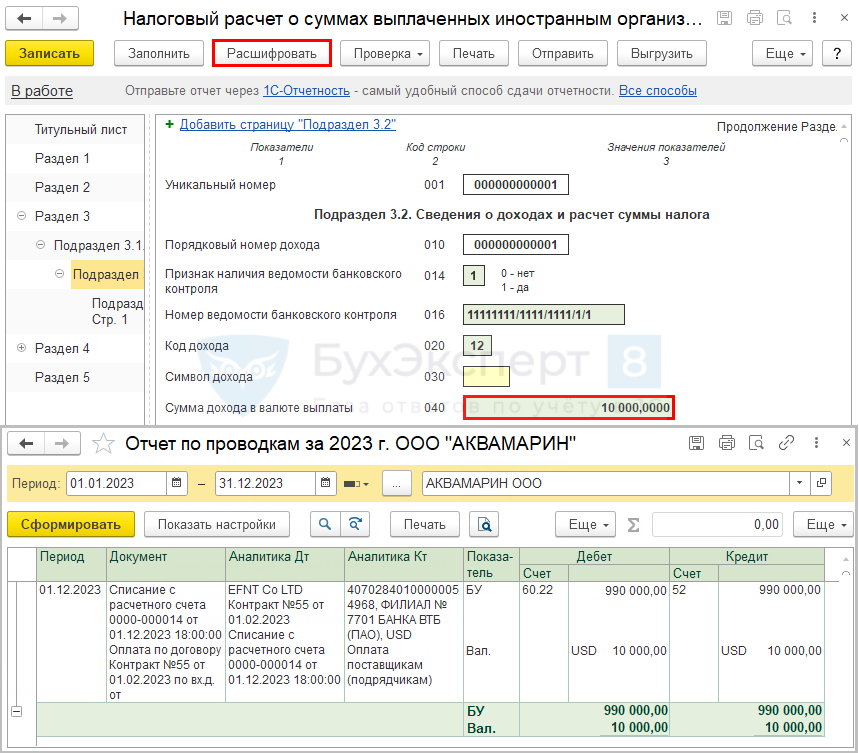

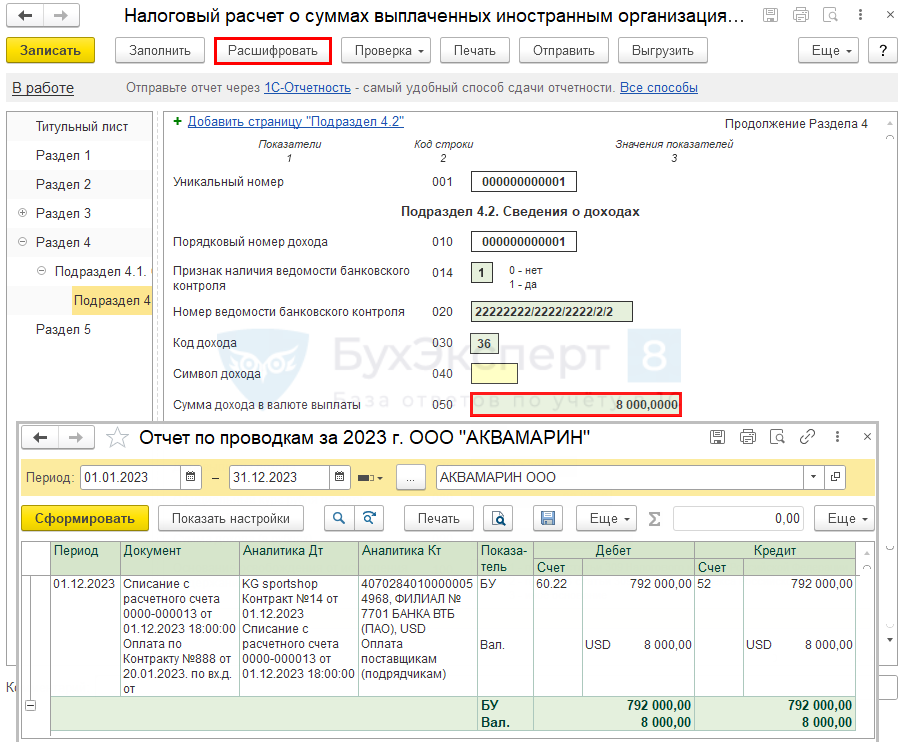

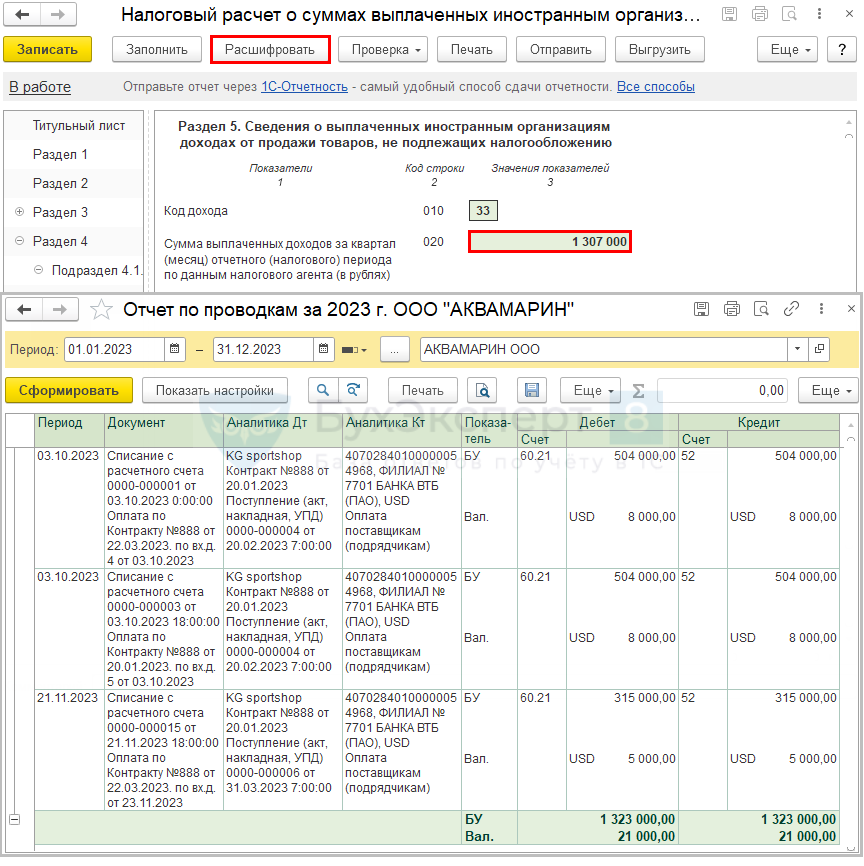

Заполненные автоматически данные в ячейках можно проверить по кнопке Расшифровать — откроется Отчет по проводкам с отбором данных, соответствующих ячейке.

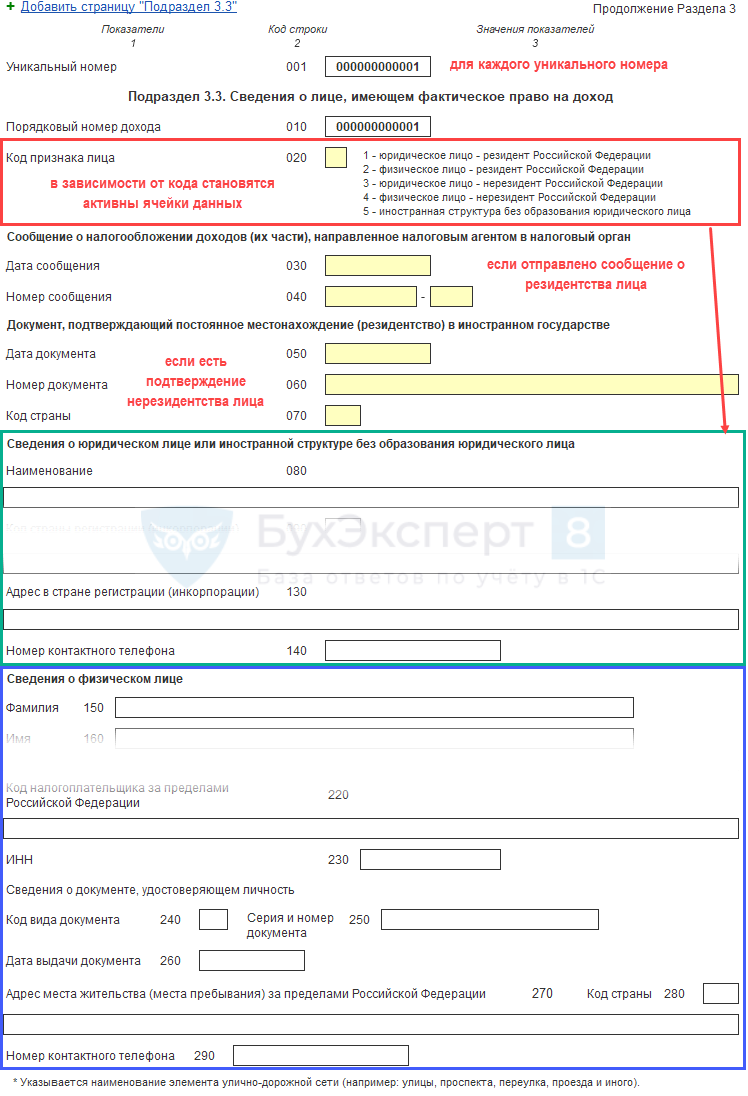

Подраздел 3.3 заполняется, если налоговому агенту известно, что фактическое право на доход или его часть имеет не организация, указанная в подразделе 3.1, а иное лицо (п. 84 Порядка заполнения расчета).

Заполнение Раздела 4

Заполняется по доходам, которые обложению налогом на прибыль в России не подлежат (если такая деятельность иностранного исполнителя не приводит к образованию постоянного представительства в РФ) (п. 2 ст. 309 НК РФ).

Раздел заполняется только при выплате дохода в последнем истекшем квартале (месяце) отчетного (налогового) периода, а не с начала отчетного (налогового) периода нарастающим итогом (п. 111 Порядка заполнения расчета).

Раздел 4 заполняется по каждой иностранной организации для каждого признака получателя доходов за отчетный период (строка 010 подраздела 4.1). Каждому заполненному разд. 4 присваивается уникальный номер, который указывается во всех его подразделах.

Для каждого уникального номера стр. 001 заполняется отдельный подраздел 4.2 по каждой выплате дохода иностранной организации в последнем квартале (месяце) отчетного (налогового) периода (п. 118 Порядка заполнения расчета).

Заполненные автоматически данные в ячейках можно проверить по кнопке Расшифровать — откроется Отчет по проводкам с отбором данных, соответствующих ячейке.

Заполнение Раздела 5

Заполняется по доходам, выплаченным иностранным организациям по реализации, если такая деятельность не приводит к образованию постоянного представительства (ст. 306, п. 2 ст. 309 НК РФ).

Раздел заполняется только при выплате дохода в последнем истекшем квартале (месяце) отчетного (налогового) периода, а не с начала отчетного (налогового) периода нарастающим итогом (п. 132, 134 Порядка заполнения расчета).

Заполненные автоматически данные в ячейках можно проверить по кнопке Расшифровать — откроется Отчет по проводкам с отбором данных, соответствующих ячейке.

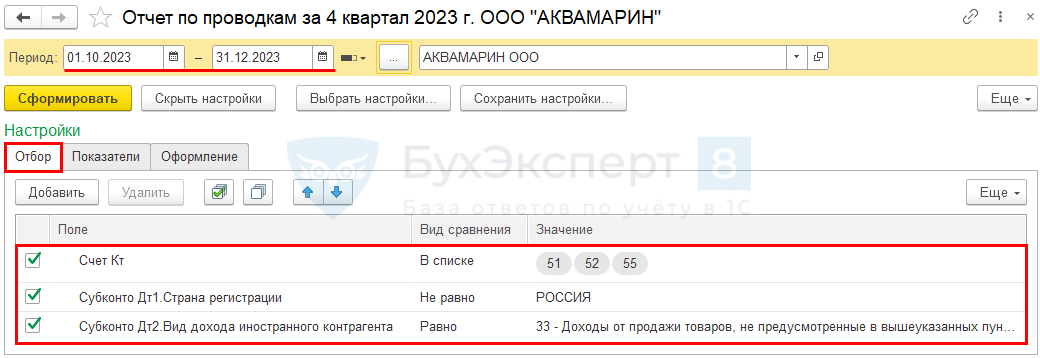

Найти сумму дохода за 4 кв. с помощью Отчета по проводкам (раздел Отчеты) с настройками:

Отчет не учитывает отражение в строке 020 выплат по договорам в незаполненным кодом и поступлением товаров (такие выплаты придется отследить в отчете вручную), поэтому нужно проставить в договорах на поставку товаров код дохода 33.

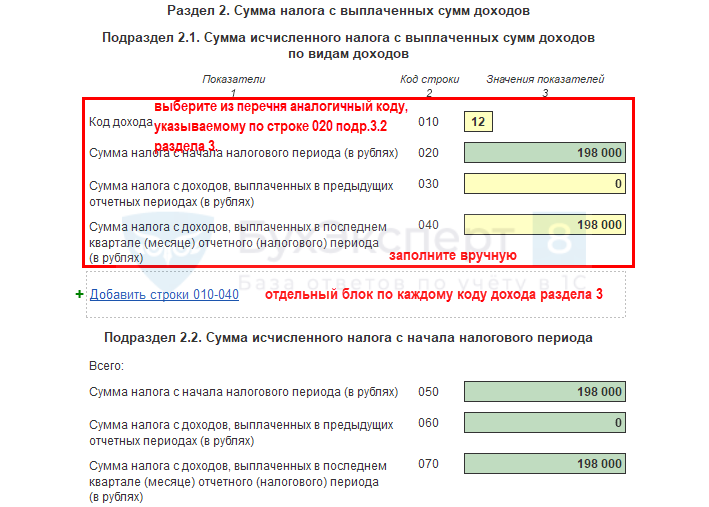

Заполнение Раздела 2

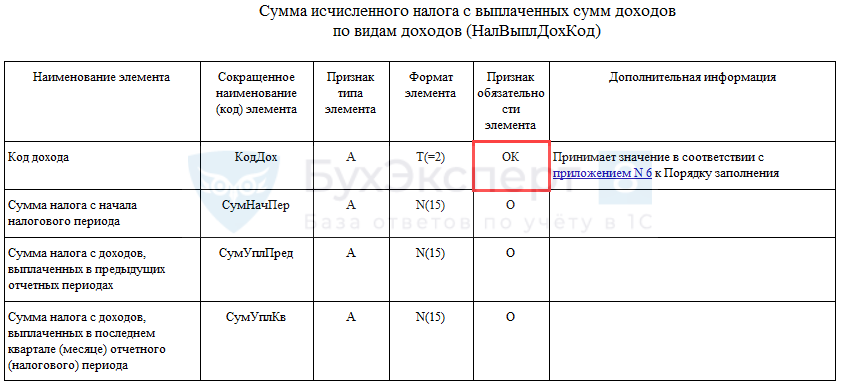

В разделе 2 отразите нарастающим итогом суммы налога на прибыль с начала налогового периода отдельно по каждому коду вида дохода:

- подраздел 2.1 — отдельно по видам дохода, заполните вручную (п. п. 38, 39 Порядка заполнения расчета);

- подраздел 2.2 — автоматически рассчитывается по подразделу 2.1 общая сумма исчисленного налога с выплаченных иностранным организациям доходов (п. п. 48 — 50 Порядка заполнения расчета).

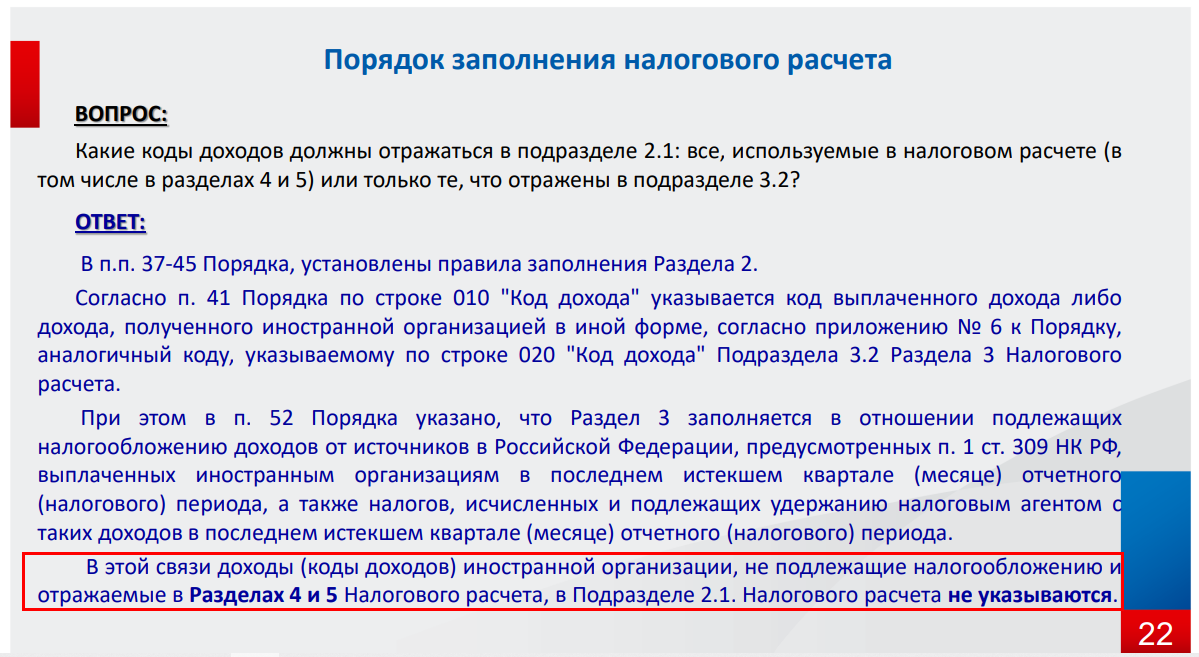

Согласно Порядку заполнения расчета (п. 41), «По строке 010 «Код дохода» указывается код выплаченного дохода либо дохода, полученного иностранной организацией в иной форме, согласно приложению N 6 к настоящему Порядку, аналогичный коду, указываемому по строке 020 «Код дохода» подраздела 3.2 раздела 3».

Формально, порядок не требует заполнять стр. 010 по кодам из разделов 4 и 5, это подтверждает и ФНС.

Но, если смотреть формат файла в том же Порядке, то код — обязательный элемент.

В 1С автоматически всегда заполняется код 40, чтобы отчет прошел проверку форматно-логического контроля. Данные можно откорректировать вручную.

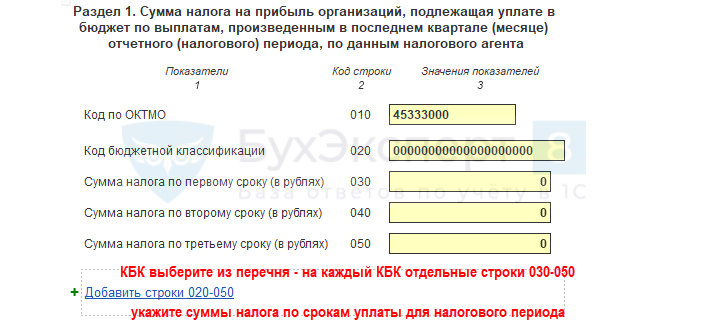

Заполнение Раздела 1

Раздел заполняется, только если в последнем квартале (месяце) отчетного (налогового) периода выплачивался доход иностранцам (п. 30 Порядка заполнения расчета). Если за текущий отчетный период нет данных, проставьте прочерки.

Раздел 1 заполняется вручную. Общая сумма налога по всем строкам 040 раздела 1 должна совпадать с общей суммой налога по всем строкам 140 подраздела 3.2 (п. 1.1 КС, Письмо ФНС от 14.06.2016 N СД-4-3/10522@).

Налог с дохода, указанный в подразделе 3.3 разд. 3 расчета с кодом признака лица 2 или 4, в разделе 1 не указывается (п. п. 35, 84, 86 Порядка заполнения расчета).

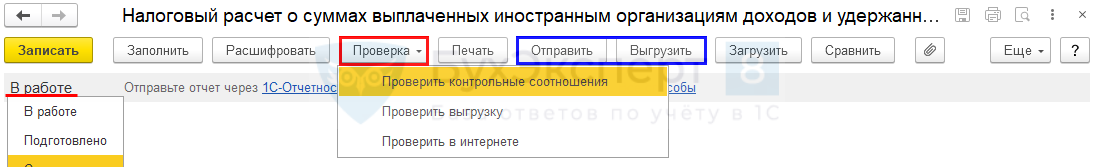

Проверка и отправка отчета

Проверьте отчет по КС и правильности выгрузки. Он не должен содержать ошибок.

Отправьте в ИФНС по кнопке Отправить (при подключенной 1С-Отчетности)/ Выгрузить (для отправки другим оператором).

После выгрузки отчета установите статус Сдано, чтобы защитить его от редактирования.

Мы рассмотрели, как в 1С 8.3 Бухгалтерия заполнить расчет налогового агента при выплате доходов иностранным организациям, как проверить в 1С правильность заполнения расчета налогового агента при выплате доходов иностранным организациям.

См. также:

- Декларация по налогу на прибыль за 9 месяцев 2024 в 1С

- Уточненные расчеты о выплатах доходов иностранцам подавать необязательно

- Как отразить в учете, если заказчик-иностранец удержал налог как налоговый агент?

- Как быть с НДС и налогом на прибыль, если иностранная фирма помимо услуг в электронной форме оказывает иные услуги?

- Пополнение рядов налоговых агентов по налогу на прибыль с 2020

- Какие соглашения о двойном налогообложении перестали действовать в 2022-2024 годах

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней

бесплатно

Примечание:

Данная форма вступает в силу по истечении двух месяцев со дня официального опубликования Приказа ФНС РФ от 26.09.2023 N ЕД-7-3/675@, но не ранее 01.01.2024, и применяется начиная с представления налогового расчета сумм доходов, выплаченных иностранным организациям, и сумм удержанных налогов за налоговый период 2023 (пункт 3 Приказа ФНС РФ от 26.09.2023 N ЕД-7-3/675@)

| ИНН | Приложение N 1 к приказу ФНС России от 26.09.2023 N ЕД-7-3/675@ |

||||||||||||||||||||||||||||||||||||||

| КПП | Стр. | ||||||||||||||||||||||||||||||||||||||

| Форма по КНД 1151056 |

|||||||||||||||||||||||||||||||||||||||

| Налоговый расчет сумм доходов, выплаченных иностранным организациям, и сумм удержанных налогов |

|||||||||||||||||||||||||||||||||||||||

| Номер корректировки |

Отчетный |

Отчетный год | |||||||||||||||||||||||||||||||||||||

| Представляется в налоговый орган (код) |

по |

||||||||||||||||||||||||||||||||||||||

|

(налоговый |

|||||||||||||||||||||||||||||||||||||||

| Форма реорганизации (ликвидация) (код) |

ИНН/КПП реорганизованной организации |

/ | |||||||||||||||||||||||||||||||||||||

|

Номер контактного телефона |

|||||||||||||||||||||||||||||||||||||||

| На |

страницах с |

листах | |||||||||||||||||||||||||||||||||||||

|

Достоверность и полноту сведений, |

Заполняется работником налогового органа |

||||||||||||||||||||||||||||||||||||||

| Сведения о представлении налогового расчета |

|||||||||||||||||||||||||||||||||||||||

| 1 — налоговый агент 2 — представитель налогового агента |

|||||||||||||||||||||||||||||||||||||||

|

Настоящий налоговый расчет представлен (код) |

|||||||||||||||||||||||||||||||||||||||

| на |

страницах |

||||||||||||||||||||||||||||||||||||||

|

с приложением подтверждающих |

|||||||||||||||||||||||||||||||||||||||

|

(фамилия, имя, отчество1 |

|||||||||||||||||||||||||||||||||||||||

|

или их копий на |

листах |

||||||||||||||||||||||||||||||||||||||

| Подпись |

Дата |

. | . | ||||||||||||||||||||||||||||||||||||

|

Наименование |

Дата представления |

. | . | ||||||||||||||||||||||||||||||||||||

| Фамилия, И.О.1 | Подпись | ||||||||||||||||||||||||||||||||||||||

| 1 Отчество указывается при наличии (относится ко всем листам документа). |

|||||||||||||||||||||||||||||||||||||||